半导体产业资本布局新浪潮

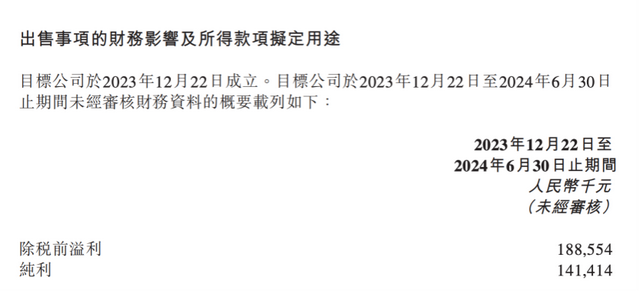

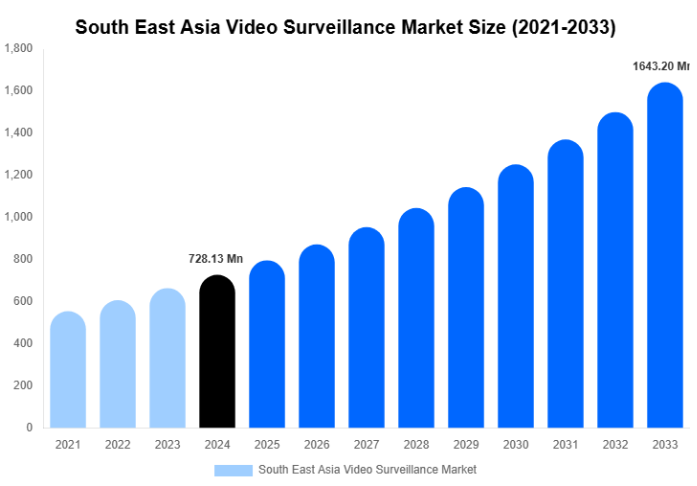

2025年,中国半导体企业加速构建“A+H”双资本平台,覆盖芯片设计、制造、设备等全产业链环节。这股热潮背后,是全球集成电路市场19%的同比复苏、资本市场对科技股估值提升,以及企业技术迭代的融资需求三重驱动。富瀚微作为智能视觉芯片龙头,其赴港IPO正是这一趋势的典型案例——招股书明确将募资用于东南亚研发中心建设,凸显全球化战略决心。

安防业务:周期波动中的韧性重构

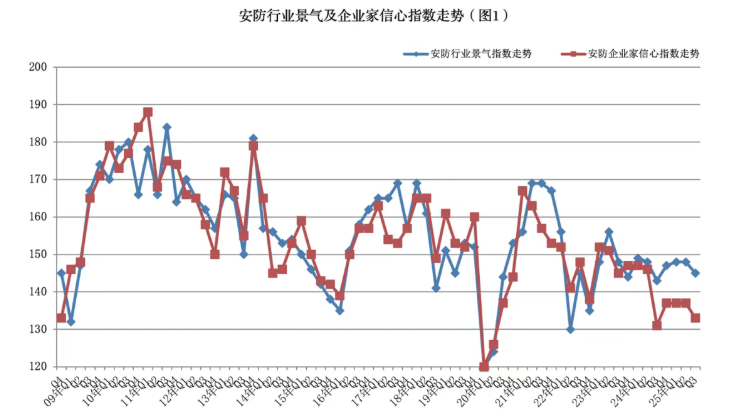

智能视频芯片长期占据富瀚微65%以上营收,但近年面临行业深度调整:产品均价从2022年15.4元降至2025上半年11.1元,导致整体毛利率收缩2个百分点。这种价格压力传导至业绩表现,2025年上半年营收同比下滑14.04%。然而数据揭示行业已触底反弹——2025年Q3安防景气指数达145(同比上升2点),43%企业销售额增长。头部厂商海康威视前三季度净利润增长14.94%,印证产业链复苏信号。

结构性转变的关键驱动:

- 需求升级:安防从基础监控转向AI+物联网融合方案

- 竞争优化:政策整治低价内卷,资源向技术型企业集中

- 技术壁垒:富瀚微研发费用率升至24.8%,438人团队专注算法优化

AI终端:培育期的矛盾与突破路径

为降低安防业务依赖,富瀚微布局智能物联网(家用摄像机/可穿戴设备)与智能出行(车载摄像头)两大赛道。但新兴业务面临显著挑战:

智能物联网的短期阵痛

- AI眼镜MC6350芯片虽实现功耗降低75%的技术突破,但2025年Q1全品类销量仅1.6万台

- 电商平台40%-60%退货率暴露“轻便性-续航-性能”三角矛盾未解

- 智能家电渗透缓慢,2025年11月电视出货量同比降15.7%

长期增长的确定性支撑

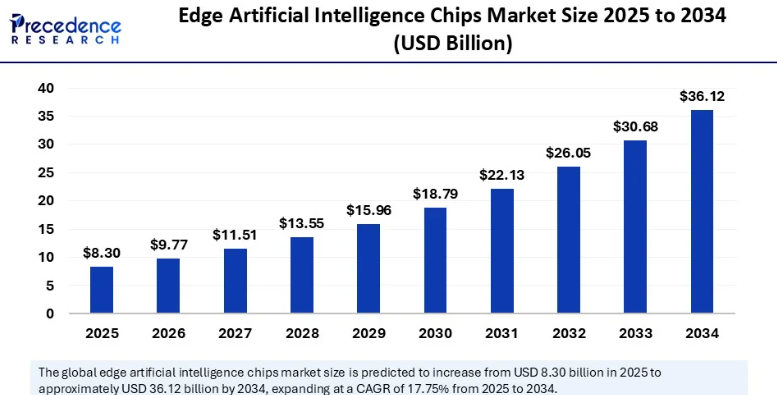

边缘AI芯片市场将以17.75%年复合增速增至2034年361亿美元,富瀚微的低功耗技术卡位契合端侧算力爆发需求。车载ISP领域更存在明确替代空间——国际厂商方案成本高企,而2031年73亿元市场规模为国产化提供窗口。

全球化破局:战略进阶与风险对冲

富瀚微境外收入占比从5.3%提升至11.9%,但较晶晨股份29.61亿元规模仍有差距。其“东南亚→欧洲→美洲”的三步走战略面临双重考验:

成本压力剧增

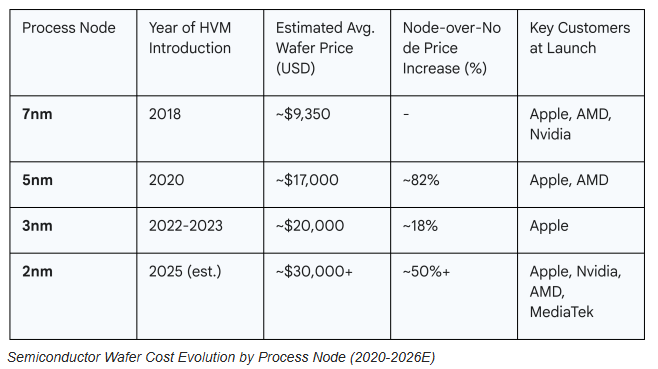

- 台积电2纳米晶圆单价或飙升至3万美元(涨幅超50%)

- 海外生产较台湾成本高30%,转嫁难度大

本土化运营关键

- 借鉴案例:晶晨北美技术支持中心实现快速响应

- 渠道建设:绑定国际客户提升品牌溢价

- 双循环供应链:星宸科技境内外产能互补模式

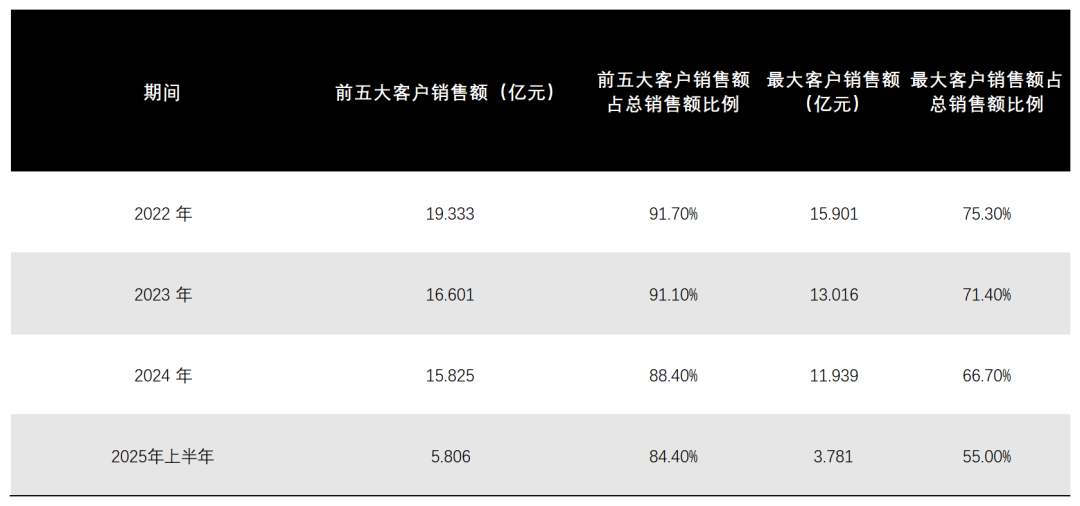

富瀚微已通过客户分散化降低风险(前五大客户占比从75.3%降至55%),但东南亚价格战仍是现实挑战。Uboxcam数据显示,国际品牌在当地份额不足7%,反映低价竞争对芯片利润的挤压强度。

核心能力构建与产业趋势协同

尽管短期承压,富瀚微的技术储备与战略调整具备穿越周期潜力:

- 研发转化效率:12nm工艺芯片实现商用,AI-ISP技术解决夜间成像痛点

- 业务协同效应:智能视频/物联网/出行三大业务占比演进至58.2:18.7:17.1

- 周期适配能力:主动优化产品结构应对安防波动,而非被动收缩研发

行业分析师指出,半导体国产替代已从“可用”转向“好用”阶段,富瀚微在视觉处理领域的四项全球第一,为其参与国际竞争提供技术背书。当产业复苏与技术创新形成共振时,企业将迎来估值重构机遇。